Forex: Výhled roku 2024

S novým rokem ihned převzal iniciativu americký dolar a tradeři si uvědomili, že snižování úroků v USA zdaleka není tak jisté, jak si to ještě před Vánoci účastníci trhu malovali. Americká centrální banka (Fed) tak bude v roce 2024 dirigovat měnové páry, a to dokonce i ty, kde nefiguruje americký dolar, protože rizikové měny včetně české koruny reagují více citlivě na měnovou politiku Washingtonu.

Fed může zůstat jestřábí

Otázka roku pro forexové obchodníky tak zní, jak moc Fed sníží své úrokové sazby. Očekávání jsou nastavena hodně „nízko“, do září by dle nich měla úroková míra v USA klesnout o celých 100 bps. Inflace ve Spojených státech sice spolehlivě zpomaluje, ale nesmíme zapomenout, že cílem Fedu není pouze dvouprocentní růst cen, ale také držení plné zaměstnanosti a stability finančního systému. A z pohledu na nezaměstnanost pod 4 %, takřka žádné bankovní problémy nebo i stále vysoké ceny nemovitostí, nejsou centrální bankéři z Fedu příliš tlačeni do uvolnění měnových kohoutů, na rozdíl třeba od ČNB.

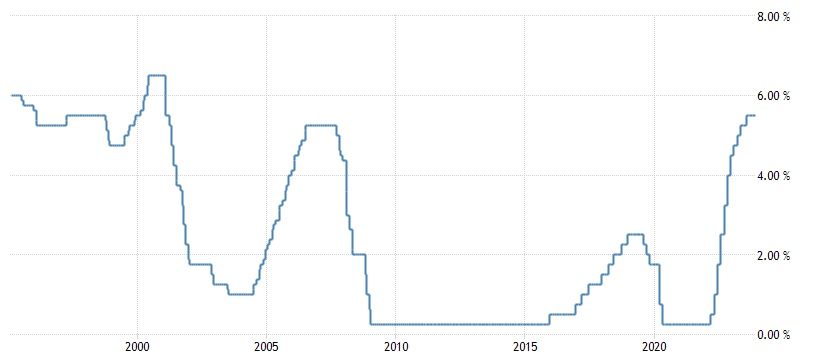

Vývoj základní úrokové sazby v USA:

Ekonomika USA razantně nižší úroky zkrátka nevyžaduje a dokáže se vyrovnat i s pokračujícím kvantitativním utahováním. Obří deficit federální vlády podpořený volebním rokem také bude podporovat ve Fedu jestřábí hlasy.

Pro letošní rok se tak rýsuje scénář konce 90. let, kdy i přes nízkou inflaci nechával legendární Alan Greenspan úročení v americké ekonomice nad 5 %, což drželo dolar po několik let na silných úrovních a zadělávalo na problémy exotických asijských i latinskoamerických měn. Na kterých měnových párech by mohl letos americký dolar posílit?

Euro čeká stabilita

Ekonomika eurozóny sice nevykazuje takové známky konjunktury jako její americká konkurence, ale Evropská centrální banka (ECB) zůstává standardně v měnovém cyklu zpožděná. Tím pádem by se neměl úrokový diferenciál mezi eurem a dolarem rozšiřovat, spíše naopak, protože ECB pravděpodobně přistoupí ke snížení úrokových sazeb později než Fed.

Ve prospěch eura hrají i nízké ceny energií, díky kterým měnová unie znovu vykazuje vysoký přebytek běžného účtu. Jasné důvody pro posílení i oslabení eura se hledají těžko. Pokud nedojde k razantní změně ve vývoji války na Ukrajině nebo zvolení Donalda Trumpa prezidentem USA, měl by měnový pár EUR/USD pokračovat v bočním trendu s nízkou volatilitou, ve kterém se drží už přes 12 měsíců.

Vývoj měnového páru EUR/USD (denní graf – D1):

Britská libra outsiderem

Britská libra si drží mezi majors měnami tradici inflačně znehodnocujícího platidla a nejinak by tomu mělo být i letos. Bank of England sice drží úrokové sazby na zajímavých 5,25 %, ale reálně si investoři na mnoho nepřijdou, protože jádrová inflace zůstává zhruba stejně vysoká. Centrální banky globálně ze svých rezerv libru spíše prodávají, než nakupují a ani delší období stabilně vyšších sazeb nemusí pomoci zvednout její atraktivitu.

I přes pokles cen energií se stále drží zahraniční bilance ostrovního království v mínusu. Brexit průmyslu, turismu ani londýnskému finančnímu sektoru nepomáhá, místní ekonomika tak bude muset znovu hledat konkurenceschopnost v depreciaci měny.

Na konci roku 2024 se budou konat ve Velké Británii parlamentní volby. V průzkumech vedou s velkým náskokem labouristé, kteří si drží podporu nad 40 %. V případě jejich vítězství a otočení britské politiky doleva navýšením sociálních programů to nebude mít britská měna lehké. Libra není dolar a trhy ukázaly, že umí vládu v Londýně za rozhazovačnou politiku potrestat. Své o tom ví „50denní“ premiérka Liz Truss, která v září 2022 svým návrhem na prohloubení deficitu poslala libru ke dnu (viz graf) a rezignovala.

Rizika pro měnový pár GBP/USD jsou vychýlena směrem dolů do koridoru 1,15 – 1,25.

Vývoj měnového páru GBP/USD (denní graf – D1):

Švýcarský frank zralý na korekci

Švýcarsko se s inflační epizodou vypořádalo výjimečně dobře, když jádrová inflace v této alpské zemi dosáhla maxima pouhých 2,4 %. Velkou zásluhu na tom měla Švýcarská národní banka (SNB), která mohutně intervenovala ve prospěch své měny, když za poslední dva roky prodala ze svých rezerv zahraniční měny za 300 mld. CHF (30 % švýcarského HDP). Měnový pár USD/CHF tak spadl na historická minima pod 0,85 franku za dolar.

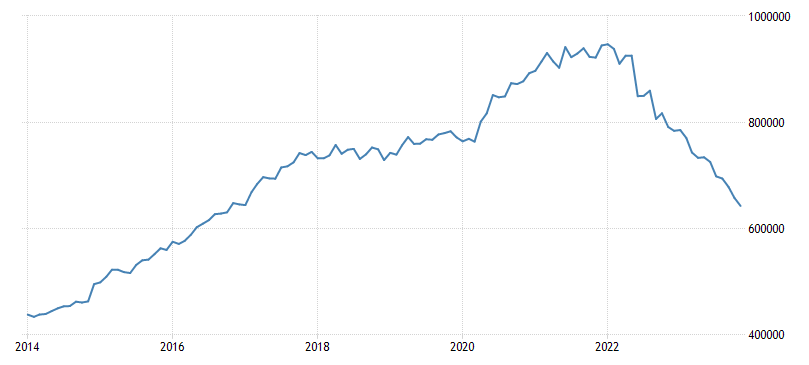

Vývoj devizových rezerv Švýcarska (v mil. CHF):

V tomto trendu však SNB nemůže pokračovat donekonečna, protože by jí došly rezervy, a také pokračovat nemusí, protože inflace se ve Švýcarsku stabilizovala okolo 1,5 %. Pro letošní rok se nabízí zastavení intervencí a v případě utaženější měnové politiky v USA (oproti očekáváním) také korekci měnového páru USD/CHF směrem vzhůru. Na dlouhé pozici mohou tradeři profitovat i kladnými swapovými body, frank je aktuálně úročený pouze za 1,75 % a další růst úroků není pravděpodobný.

Vývoj měnového páru USD/CHF (denní graf – D1):

Japonský jen čeká na příležitost

Výhodou japonského jenu pro rok 2024 je prakticky nemožnost úrokové sazby snižovat, protože stále zůstávají na -0,10 %. I pomalejší uvolňování měnové politiky v USA nebo v eurozóně by mělo přibližovat úroky i výnosy dluhopisů mezi jenem a ostatními majors měnami. JPY již nebude tak atraktivní měnou financující carry trade pozice, při kterých obchodníci níže úročenou měnu shortují.

Z historického pohledu je úroveň USD/JPY okolo 145 velmi vysoko. Japonský jen je stále levný a pomáhá místnímu průmyslu v čele s automobilovým gigantem Toyotou ve zvyšování tržního podílu na globálních trzích. Japonsko je zaplavené zahraniční měnou a stačí, aby Bank of Japan (BoJ) mírně otočila jestřábím kormidlem a Japonci začnou nechávat své úspory doma, čímž pomůžou své měně k ziskům.

Japonský jen jako nízkoinflační bezpečný přístav s vysokým přebytkem běžného účtu, daleko geograficky i politicky od konfliktů na Ukrajině a v Gaze by si měl přijít na své a po letech posílit.

Vývoj měnového páru USD/JPY (denní graf – D1):

Koruna pod tlakem ČNB

Jestliže u hlavních měn není potřeba poklesu úrokových sazeb nijak akutní, v Česku se už průmysl, developeři, hoteliéři i ostatní části ekonomiky nemůžou dočkat uvolnění měnové politiky. První krok s úroky směrem dolů o 25 bps se odehrál už v prosinci a více faktorů nasvědčuje tomu, že ČNB bude pokračovat i razantnějším tempem. Lednové přecenění může trend oslabit nebo i zesílit, očekává se však, že v druhé polovině roku se české sazby dostanou do blízkosti amerických i evropských.

V takové situaci už nebude mít koruna podporu ze strany své centrální banky a pravděpodobně bude oslabovat nad 25,50 korun za euro k úrovním z podzimu 2021 a nad 23,00 koruny za dolar. Dalším rizikem je i negativní vývoj války na Ukrajině, nebo jiný nečekaný ekonomický či politický šok, který otřese aktuálně optimistickou náladou na finančních trzích. Koruna bude letos více v hledáčku prodejců než kupců.

Vývoj měnového páru EUR/CZK (denní graf – D1):

V roce 2024 se vyplatí sledovat i některé netradiční měnové páry. Třeba turecká lira na páru USD/TRY dokáže svým neortodoxním a rizikovým přístupem své centrální banky často připravovat pro tradery ziskové obchodní příležitosti. Bude zajímavé sledovat, jak si dokáže Turecko poradit s 65procentní inflací a jestli se lira znovu nestane obětním beránkem politiků.

Volatilitu spojenou s politickým vývojem, pohybem cen komodit i snahou místních centrálních bank zvládnout lehké přistání by měla letos zažívat Latinská Amerika. V Argentině se otáčí politické kormidlo o 180 stupňů, Venezuela chce anektovat 2/3 území Guyany a do toho se měnové páry USD/MXN a USD/BRL obchodují na velice nízkých kurzech. Mexické peso i brazilský real se v postcovidové době těší pozornosti investorů, protože lákají společnosti relokující z Číny, ale záleží, jestli se vysoko nastavená očekávání podaří naplnit nebo to dopadne tak, jak to v Latinské Americe často bývá, a to populistickým rozhazováním, které riskuje devalvaci měny a vysokou inflaci. Necháme se překvapit.

Přeji vám úspěšný start do nového roku!

Tomáš Raputa

Analytický tým FXstreet.cz

Zdroje: MT4, tradingeconomics.com, FRED, CME, Bloomberg

Související články

Čtěte více

-

Forex: Výhled na rok 2014 (1/2)

O vlivu amerického třetího kola kvantitativního uvolňování (QE3) na finanční trhy jsem se zmínil již v minulém článku. Lze očekávat, že QE3 bude v průběhu roku 2014 ještě více omezováno a na konci roku plně ukončeno. Pro vývoj na finančních trzích ale bude ještě důležitější roli hrát vlastní důvod, proč omezování tohoto programu v prosinci začalo. Tímto důvodem je relativně solidní vývoj americké ekonomiky, a to zvláště v porovnání s vývojem v Evropě. -

Forex: Výhled na rok 2014 (2/2)

V mém minulém článku jsme si představili možný vývoj forexového trhu pro rok 2014, konkrétně pak predikci dolarového indexu (USDX), eura a britské libry. Dnes se zaměříme na zbytek hlavních světových měn, tedy na japonský jen, švýcarský frank, kanadský, australský a novozélandský dolar. -

Forex: Výhled na rok 2015

Americký dolar má za sebou úspěšný rok. Poprvé od roku 1987 se mu podařilo sbírat zisky vůči všem obchodovatelným měnám. Zato komoditní a evropské měny zažily pořádný výplach. Máme tedy brát loňský rok v tomto ohledu za výjimečný a čekat korekci, nebo se můžeme spolehnout na pokračování tohoto trendu a ziskové pozice nechat otevřené? V tom vám poradí tento výhled na rok 2015 z dílny FXstreet.cz. Na závěr článku se také podíváme na výsledky našich loňských predikcí. -

Forex: Výhled na rok 2016

Uplynulý rok byl ve znamení pokračujícího trendu silného amerického dolaru. Tento trend byl také v prosinci potvrzen historickým zvýšením úrokových sazeb z nulové úrovně. Evropské měny se víceméně stabilizovaly, naopak dno u komoditních měn jsme stále nenašli. Jaký potenciál mají nejvíce obchodované měny v následujícím měsíci? To se dozvíte v novoročním forexovém výhledu z dílny FXstreet.cz. Nechybí také zhodnocení predikce minulého roku. -

Forex: Výhled na rok 2017

S přicházejícím novým rokem si tradičně shrneme uplynulých 12 měsíců a podíváme se, jaký potenciál mají měny i komodity v následujícím roce. -

Forex: Výhled na rok 2018

V dnešní optimistické době, která s sebou nese aktiva nadhodnocená na všech frontách, poskytuje forex jednu z mála příležitostí ke zhodnocení volných prostředků. Vzhledem k tomu, že kurzy měnových párů jsou pouze poměrem ceny dvou měn, dá se u nich také bezpečně spekulovat na pokles (na rozdíl od akcií a komodit). Podívejme se tedy, jaké příležitosti budou nejen na měnových trzích v roce 2018. -

Forex: Výhled na rok 2020

Čeká nás rok plný událostí či procesů, které budou silně ovlivňovat finanční trhy. V USA se dočkáme prezidentských voleb, v eurozóně zase nového přístupu k měnové politice, členové OPEC budou muset ladit přezásobený ropný trh a možná přijde i skutečný brexit. Tradičně se proto podíváme na výhled hlavních měnových párů a dalších hojně obchodovaných aktiv. -

Forex: Výhled na rok 2022

Zatímco v uplynulém roce se investoři nejvíce obávali dopadů pandemie na globální ekonomiku, v roce 2022 bude hlavním tématem inflace a boj s ní skrz růst úrokových sazeb. Předskokanem v krocení růstu cen je Česká národní banka (ČNB), která zvýšila sazby už na 3,75 %. Je tedy jasné, že vítězi budou ty měny, jejichž centrální banky budou prosazovat jestřábí přístup podpořený vyššími úrokovými sazbami. -

Forex: Výhled na rok 2023

V uplynulém roce mezi hlavní témata měnových trhů patřil růst inflace a energetická krize v Evropě způsobená invazí Ruska na Ukrajinu. Centrální banky se snažily balancovat měnovou politiku, bruslit mezi inflací a recesí a nejinak tomu bude i v následujících 12 měsících. Inflace už by měla být díky utlumené poptávce a postupném poklesu cen komodit více pod kontrolou. -

Forex – výhled roku 2019

Volatilita na trzích roste a svět se připravuje na zpomalení globální ekonomiky. Spojené státy, Čína i Evropa porostou letos pomaleji a centrální banky zřejmě budou revidovat svoje optimistické jestřábí prognózy. Kam tyto změny posunou hlavní měnové páry, ropu či zlato? Přečtěte si predikci FXstreet.cz na rok 2019. -

Fundamentální analýza I.

Fundamentální analýzou rozumíme interpretaci makroekonomických dat s cílem rozpoznat, který finanční instrument (v našem případě, která měna) je podhodnocený nebo naopak nadhodnocený. V praxi to znamená, že sledujeme ekonomická data, jako například vývoj inflace, hrubého domácího produktu, nezaměstnanosti a další indikátory a snažíme se, aby naše spekulativní pozice reflektovaly vývoj ekonomiky. -

Fundamentální analýza II. - ekonomický kalendář

V poslední době jsem si všiml několika příspěvků v diskuzi ve kterých se autor ptal co vlastně některé zkratky a čísla v ekonomických reportech znamenají. Interpretace ekonomických reportů je natolik důležité téma, že jsem se rozhodl věnovat mu celý článek a to i za cenu toho, že pokročilejší z vás pravděpodobně těmto zkratkám již rozumí. Lidové rčení říká, že "žádný učený z nebe nespadl" a jelikož každý musí někde začít, tento článek by měl posloužit jako "základ" pro další, poněkud pokročilejší články. -

Fundamentální analýza III - Carry Trade (1/2)

Carry trade je velmi oblíbeným typem investice a naprostá většina investičních společností včetně hedgeových fondů používá nějaký typ carry trade k vytváření zisku. -

Fundamentální analýza III - Carry Trade (2/2)

V minulém díle jsme si vysvětlili co je to carry trade. V tomto díle se podíváme na korelaci párů xxx/JPY s akciovými indexy a vysvětlíme si proč tyto měnové páry zažívají vysokou volatilitu v časech nejistoty nebo ekonomické krize. -

Fundamentální analýza IV - základní ekonomické indikátory 1

Stav a vývoj ekonomiky lze měřit mnoha způsoby a ukazately. Některé z těchto ukazatelů jsou důležitější než jiné a některé jsou důležité spíše pro ekonomy než pro tradery. Každý asi ví, že změna růstu HDP, inflace nebo nezaměstnanosti má na ekonomiku vliv. Kdo se ekonomikou zabývá profesně či ze zájmu, tomu přijdou procesy a vztahy mezi jednotlivými ukazately logické a pochopitelné. Ti, kteří ekonomiku nikdy nestudovali a finanční část v novinách z různých důvodů přeskakují, však nemusí rozumět ani těm základním vlivům a vztahům. -

Fundamentální analýza IV - základní ekonomické indikátory 2

V minulé části jsme se podívali na nejdůležitější ekonomické indikátory a popsali jsme si, jak se tyto jednotlivé indikátory vzájemně podporují v době ekonomického růstu. Nyní se podíváme na procesy vedoucí ke zpomalení ekonomické aktivity a vysvětlíme si, jak správně porovnat situaci ve dvou různých zemích. -

Fundamentální analýza: Jednotkové náklady práce 1.

S novým rokem jsme si pro vás přichystali další články věnující se fundamentální analýze měn. Podíváme se na více způsobů, jak určit dlouhodobé trendy na Forexu. Doufáme, že přinesou nový náhled jak pozičním obchodníkům, tak intradenním traderům. -

Fundamentální analýza: Jednotkové náklady práce 2.

V druhé části našeho fundamentálního okénka si řekneme, co zkresluje indikátor jednotkových nákladů práce a jak jej použít při analýze měnových párů. -

Fundamentální indikátory ovlivňující euro

V dnešním vzdělávacím článku se podíváme na 3 nejdůležitější makroekonomické indikátory z eurozóny, které nikdy nenechají kurz eura klidným. Ukážeme si jejich princip, sílu a reakci měnového trhu během jejich zveřejnění. A navážeme tak na dřívější článek o indikátorech ovlivňujících americký dolar. -

Fundamentální indikátory - USD

Při fundamentální analýze se v našich článcích pravidelně věnujeme střednědobému výhledu ekonomických indikátorů a statistik a jejich dopadům na vývoj měnových párů. Zatím jsme si ale příliš neřekli o tom, jak se kurzy hýbou při samotném zveřejnění makroekonomických zpráv.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |