Kvartál, který poslal americké akciové indexy blízko historických maxim

Opět se potvrdilo, že konec roku bývá pro americké akcie pozitivní období a investiční profesionálové tak napjatě čekali, zda hlavní americké akciové indexy do konce roku překonají historická maxima.

Index S&P 500, který sleduje 500 největších amerických společností a index Nasdaq 100, který sleduje 100 největších technologických společností, zakončily rok 2023 v těsné blízkosti svých historických high.

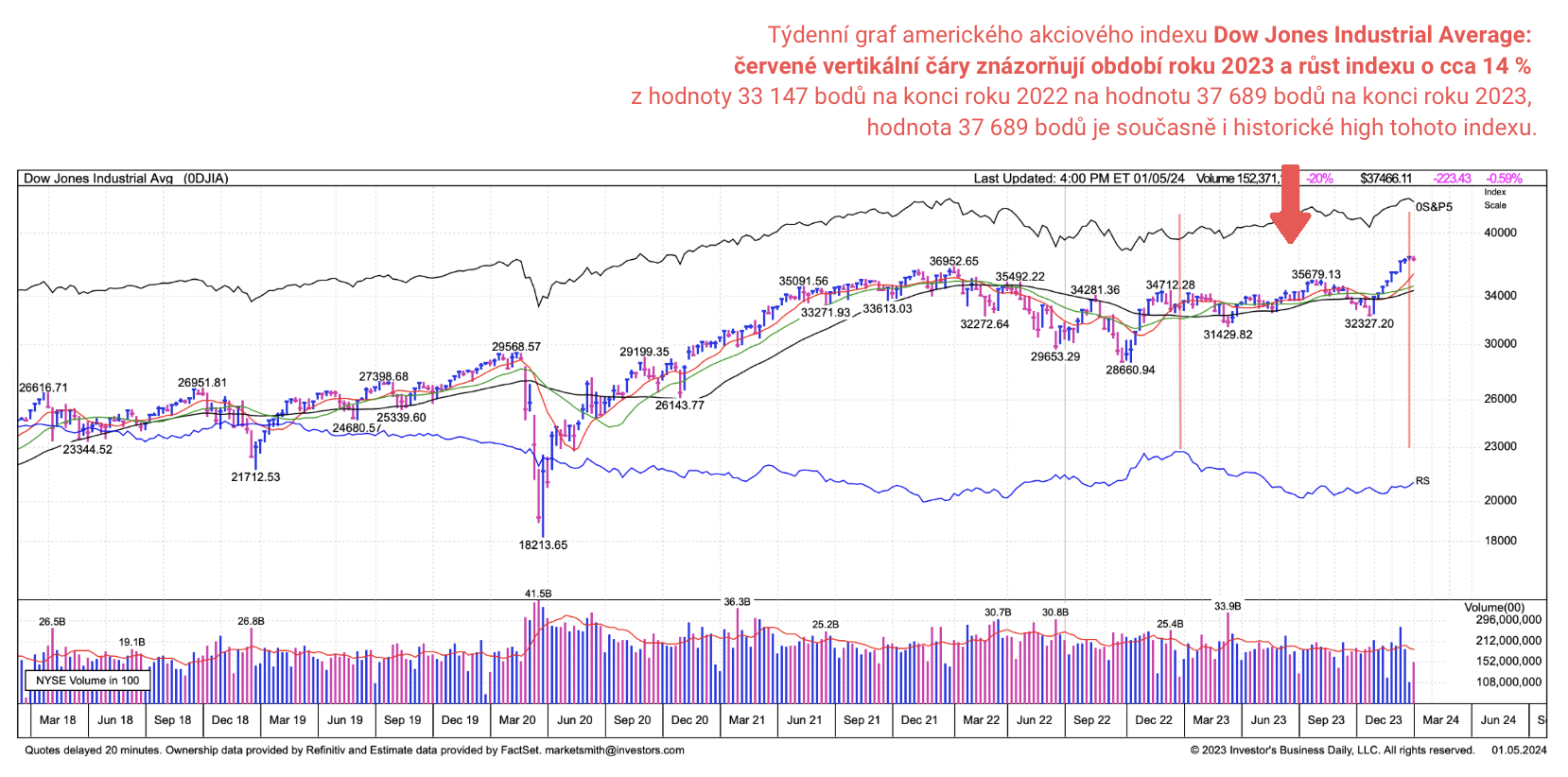

Zato index Dow Jones Industrial Average, který sleduje 30 největších amerických blue-chip společností, svoje historické maximum na hodnotě necelých 37 000 bodů překonal a rok 2023 uzavřel na hodnotě 37 778 bodů.

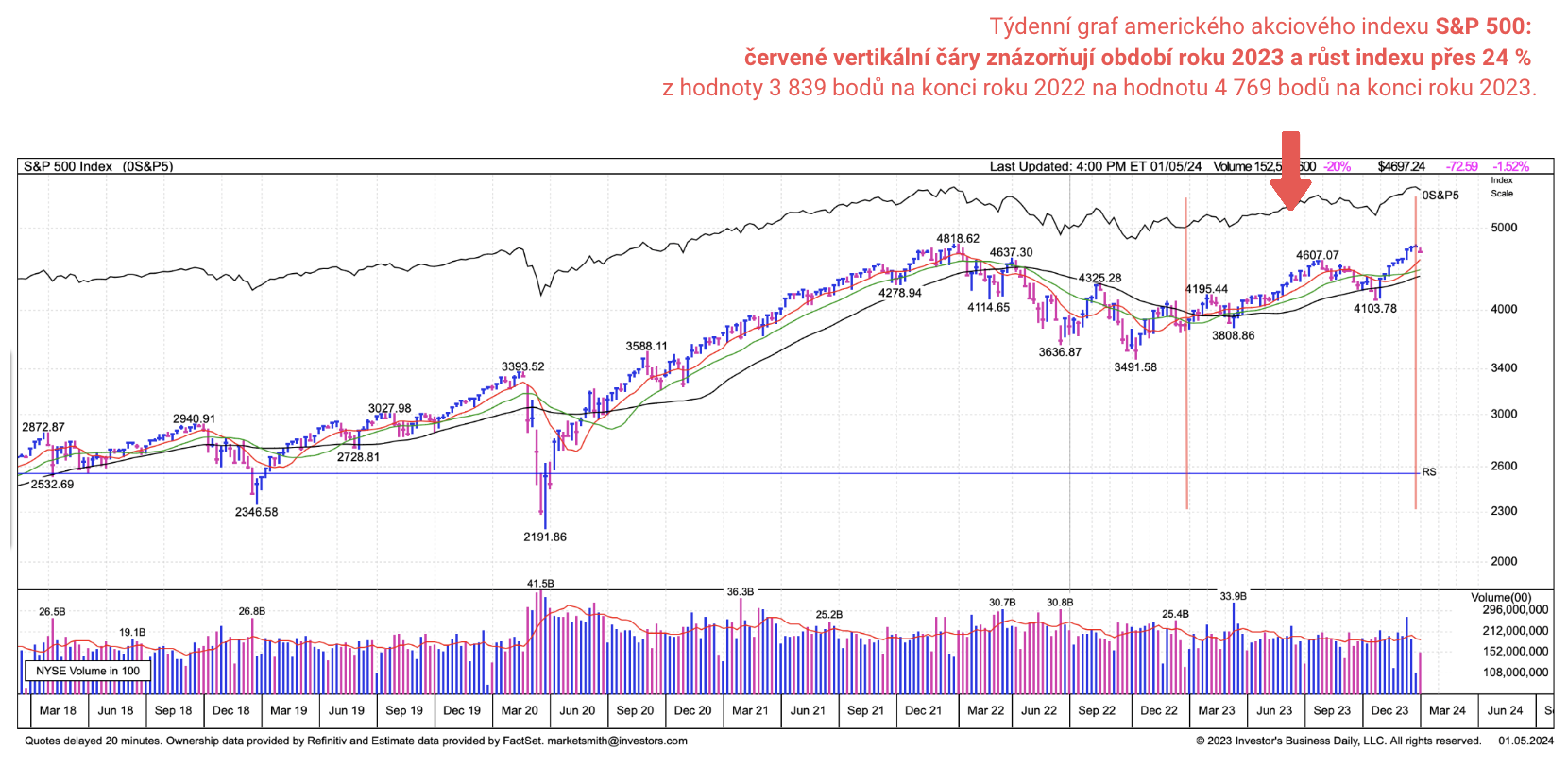

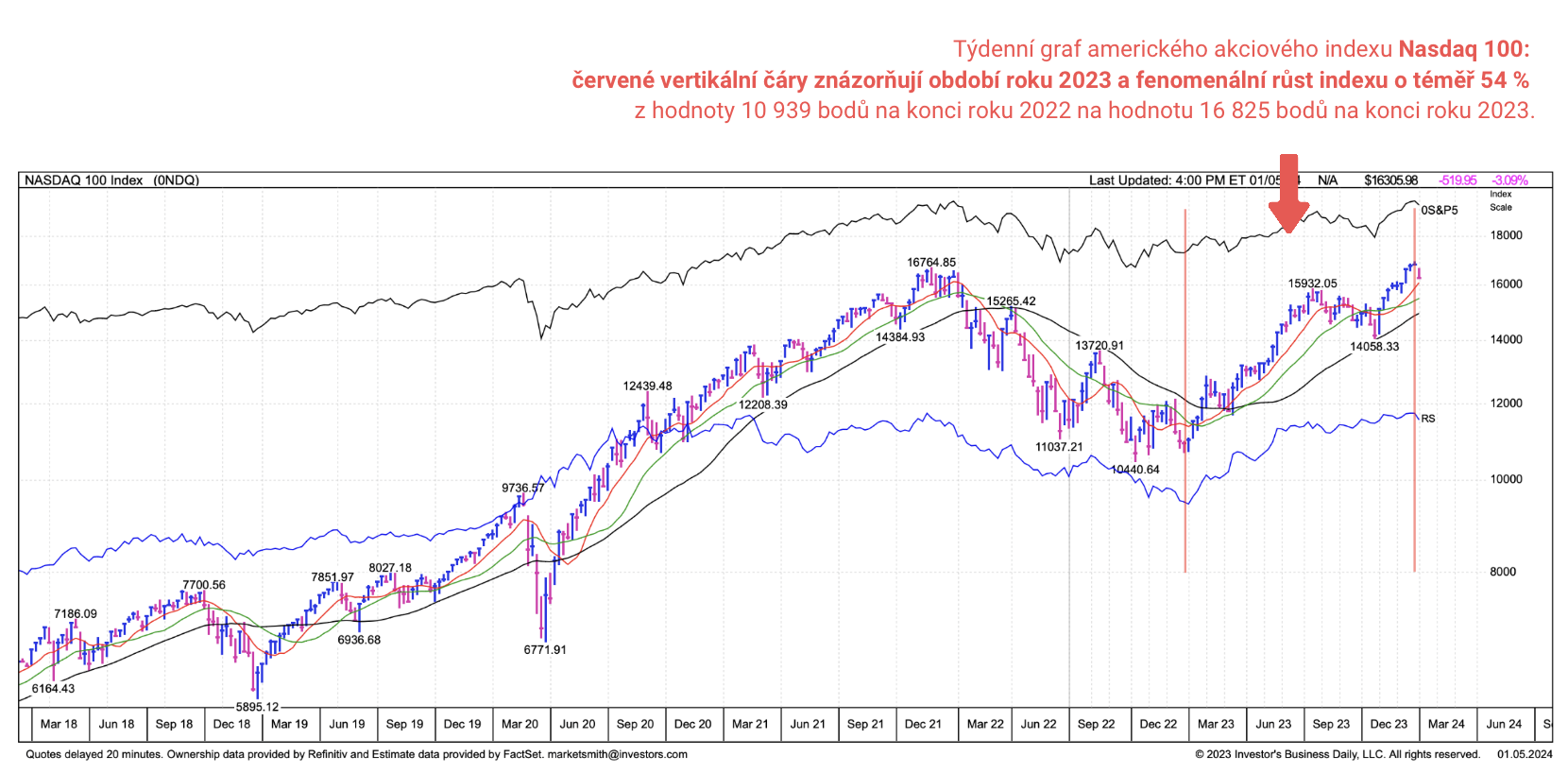

Níže jsou týdenní grafy zmiňovaných hlavních amerických akciových indexů: S&P 500, Nasdaq 100 a Dow Jones Industrial Average a jak si vedly v roce 2023, který znázorňují červené vertikální čáry.

Graf amerického akciového indexu S&P 500:

Graf amerického akciového indexu Nasdaq 100:

Graf amerického akciového indexu Dow Jones Industrial Average:

Jak odhadli růst akcií Wall Street analytici

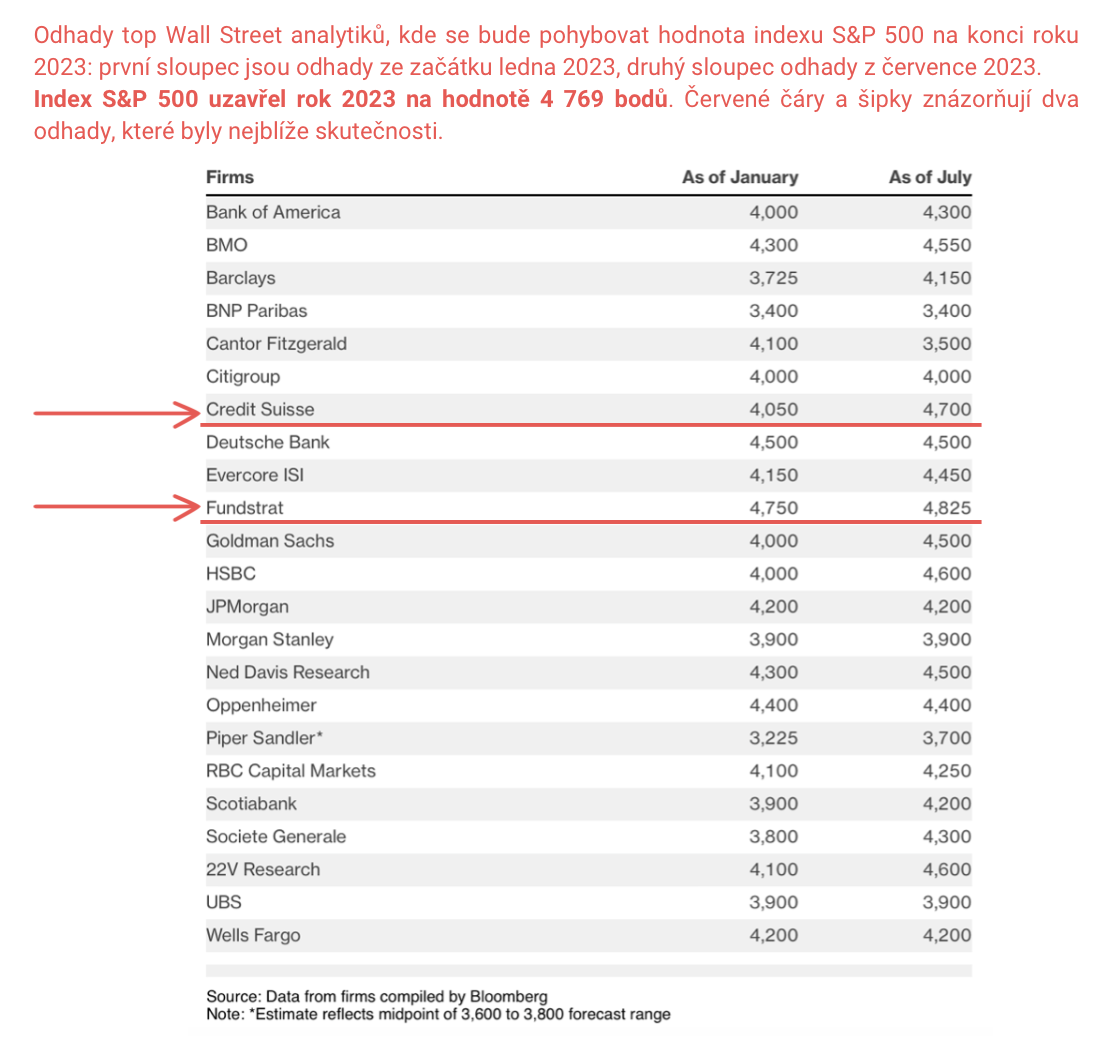

V minulém článku o sentimentu na konci 3. kvartálu jsem uváděla tabulku s odhady top Wall Street analytiků ohledně vývoje amerického akciového indexu S&P 500 v roce 2023, kterou publikoval Bloomberg.

Malé shrnutí, o co šlo:

V lednu, kdy vládl obecný pesimismus, většina top analytiků očekávala, že index S&P 500 v roce 2023 poklesne.

Růst indexů v 1. pololetí však překvapil drtivou většinu investičních profesionálů, což vedlo k tomu, že v červenci 2023 byli top analytici donuceni upravit svoje odhady, kde vidí hodnotu indexu S&P 500 na konci roku 2023.

Níže je zmiňovaná tabulka s odhady: v prvním sloupci (as of January) jsou lednové odhady hodnoty indexu S&P 500 na konci roku, v druhém sloupci (as of July) pak červencové, revidované, odhady hodnoty indexu S&P 500 na konci roku.

V tabulce jsem červeně označila odhady, které byly nejblíže skutečnosti. Index S&P 500 uzavřel rok 2023 na hodnotě 4 769 bodů, nejblíže tedy byli analytici společnosti Fundstrat s odhadem hodnoty indexu 4 825 bodů, druhé místo obsadili analytici společnosti Credit Suisse s odhadem 4 700 bodů.

Mimochodem druhé místo analytiků Credit Suisse mi přijde lehce pikantní s ohledem na to, že Credit Suisse u většiny investorů ztratila kredibilitu a v 1. kvartále 2023 de facto zbankrotovala.

Je zjevné, že rok 2023 přinesl řadu nečekaných překvapení a málokdo z analytiků odhadoval, že index S&P 500 bude atakovat svoje historické maximum.

Zdroj obrázku a dat: https://www.bloomberg.com/opinion/articles/2023-07-21/short-squeeze-market-strategists-try-getting-the-rest-of-2023-right?srnd=premium-europe&sref=1sFGx9hr)

Jaký je tedy aktuální sentiment amerického akciového trhu?

Při pohledu na hodnoty indexů a celkové vyznění finančních zpráv, ať už od médií typu Bloomberg, Wall Street Journal, které denně čtu, po odhady profesionálních analytických firem či traderů jako je Larry Williams či portál investors.com, sentiment, tedy náladu na americkém akciovém trhu vnímám jako zdravě pozitivní.

K závěru, že sentiment je zdravě pozitivní, mě vedou následující důvody:

#1 důvod: Americké akcie ustály velmi komplikované ekonomické prostředí

Americké akcie zatím velmi dobře ustály období vysoké inflace, vysokých úrokových sazeb a vysokých výnosů z dluhopisů, což je ekonomické prostředí, které historicky akciím moc nepřálo.

Letošní rok potvrdil opak a ukázalo se, že i takto nepříznivé prostředí nemusí být pro akcie brzda.

#2 důvod: Obávaná recese zatím nedorazila

Zdá se, že recese, která byla největším strašákem roku 2023, nedorazila. Panuje sice obecný konsensus, že v roce 2024 se očekává určité zpomalení americké ekonomiky, ale slovo recese se nevyskytuje zdaleka tak často, jako tomu bylo v první části roku 2023.

Mimochodem pokud vás zajímá, jak vidí rok 2024 hlavní Wall Street analytické domy, zde je velmi zajímavý článek se shrnutím predikcí 58 předních investičních a analytických společností.

#3 důvod: Postoj FEDu

Americká centrální banka postupuje poměrně opatrně co se týče tempa a rozsahu snižování úrokových sazeb a je více než zřejmé, že tento postoj FEDu působí pozitivně na akciové investory.

#4 důvod: Zdá se, že drahý dluh zatím nedělá americkým společnostem problémy

Zdá se, že americké společnosti zatím zvládají fungovat i v prostředí drahého dluhu, který s sebou zákonitě přináší vysoké úrokové sazby. Drahý dluh znamená, že společnosti musí platit více na úrocích z úvěrů či na kuponech z dluhopisů, podobně jako když máte vyšší úrok na hypotéce. Tyto platby firmám logicky „požerou“ více peněz, které mohou chybět na výplatu dividend či na inovace a rozvoj.

V průběhu 3. a 4. kvartálu jsem četla hned několik analýz o tom, že s aktuálními rekordně vysokými úroky se dluhové financování amerických firem značně prodražuje a očekávalo se, že řada společností bude mít problémy vydělat dost peněz na zaplacení úroků či kuponů z dluhopisů.

Zatím se ale nezdá, že by americké firmy měly s dražším dluhem větší problémyBuď je to tím, že si společnosti obecně vedou finančně dobře, nebo se efekt dražšího dluhu ještě v plné síle neprojevil.

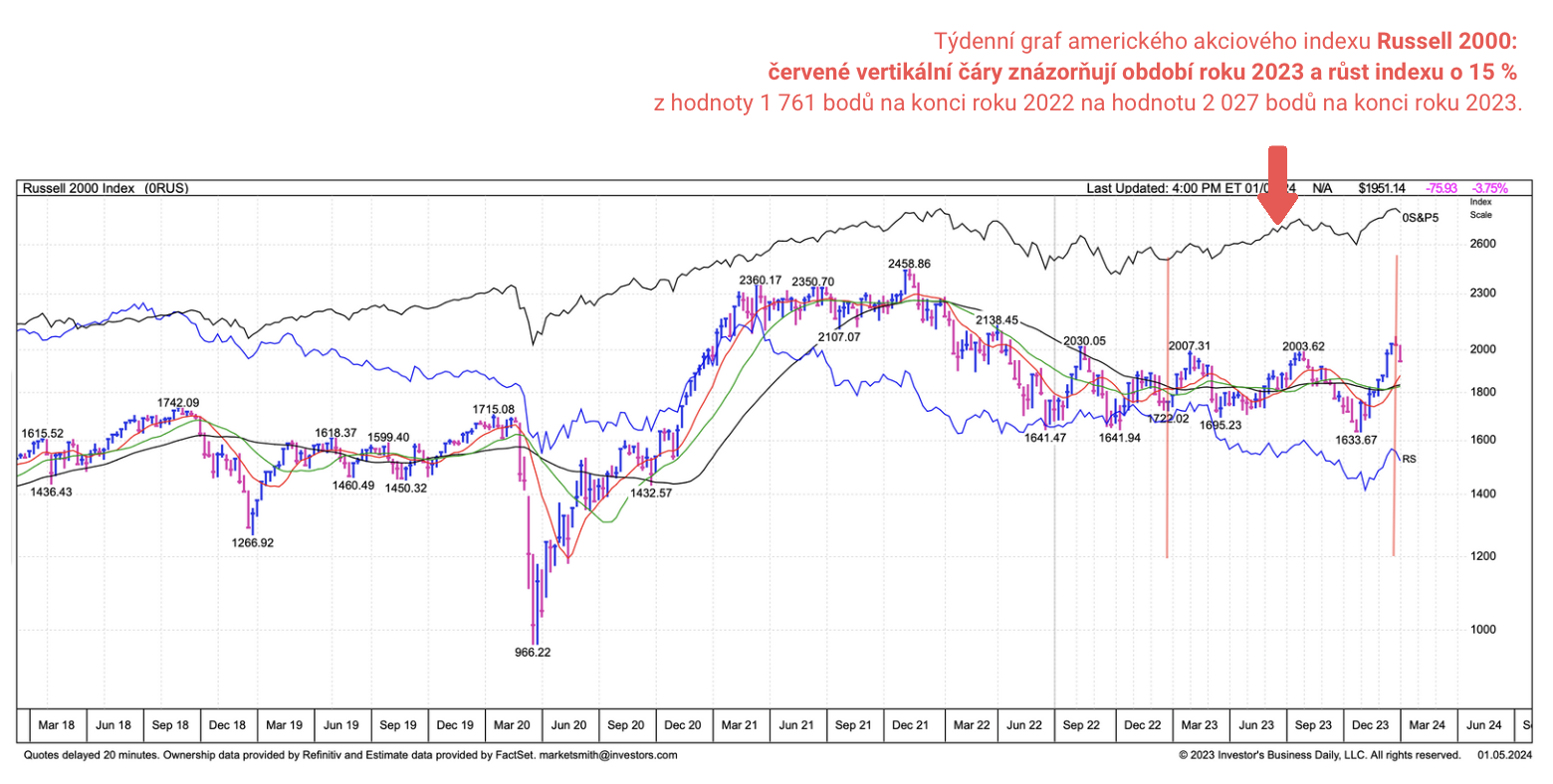

#5 – Akcie small-cap společností si nevedou vůbec špatně

Hlavní indexy S&P 500 či Nasdaq 100 obsahují ty největší americké společnosti. Je ale zajímavé porovnat, jak si vede tým těchto „velkých společností“ ve srovnání s týmem „malých společností“, které reprezentuje například index Russell 2000. V tomto indexu je zahrnuto 2000 společností s malou tržní kapitalizací zvaných small-cap, kam spadají společnosti s tržní kapitalizaci od 250 milionů dolarů do 2 miliard dolarů.

Níže je týdenní graf akciového indexu Russell 2000, červené vertikální čáry znázorňují období roku 2023.

Ačkoli průběhu roku byly akcie small-cap společností jak na houpačce, rok 2023 zakončily s hezkým ziskem 15 %. Je tedy zřejmé, že v loňském komplikovaném prostředí se vedlo dobře i akciím malých společností, což je poměrně dobrý signál.

#6 – Přesun od populárních akcií k hodnotovým akciím

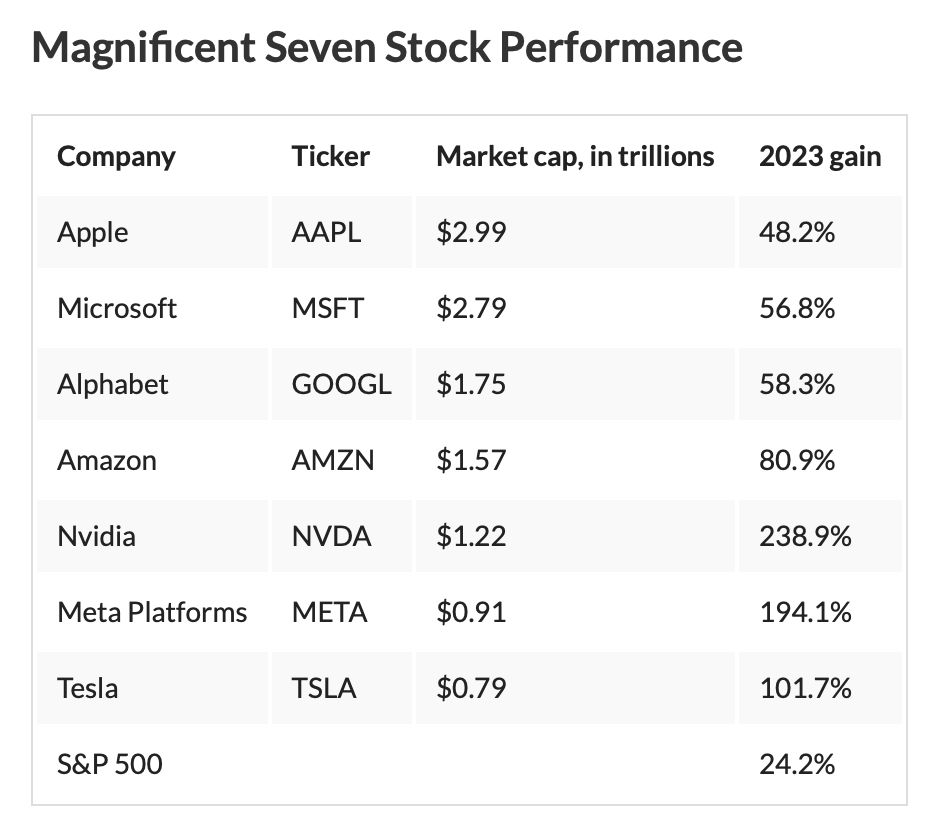

Není žádná novinka, že růst amerických akcií táhly v roce 2023 hlavně technologické tituly v čele se skupinou akcií nazývanou „Magnificent seven“, kterou tvoří akcie Apple, Alphabet, Amazon, Meta, Microsoft, Nvidia a Tesla. Bez těchto sedmi akcií by růst indexů byl o dost skromnější, například index S&P 500 by si bez těchto sedmi akcií připsal v roce 2023 zisk pouze 9,9 % (zdroj: https://www.wsj.com/finance/investing/best-stock-funds-of-2023 90d12279?mod=djemMoneyBeat_us).

Nedá mi nedat sem tabulku naprosto spektakulárních výnosů akcií ze skupiny Magnificent seven v roce 2023:

Zdroj obrázku: https://www.investors.com/news/sp-500-magnificent-seven-stocks-had-a-huge-2023-all-are-near-buy-points-heading-into-2024/

Řada investorů si celkem logicky klade otázku, zda tyto akcie mají potenciál dodat podobně fenomenální růst i v roce 2024.

Pozornost investorů se proto obrací i k jiným akciím, které byly v průběhu roku 2023 mimo hlavní radar, přesto ale nabízejí skvělé investiční příležitosti a obchodují se za příznivější ceny než akcie Magnificent Seven.

Zaměření pozornosti od menší skupinky populárních, ale často předražených akcií, k jiným, kvalitním akciím, ať už větších či menších firem, je z mého pohledu signál zdravého růstu akciového trhu.

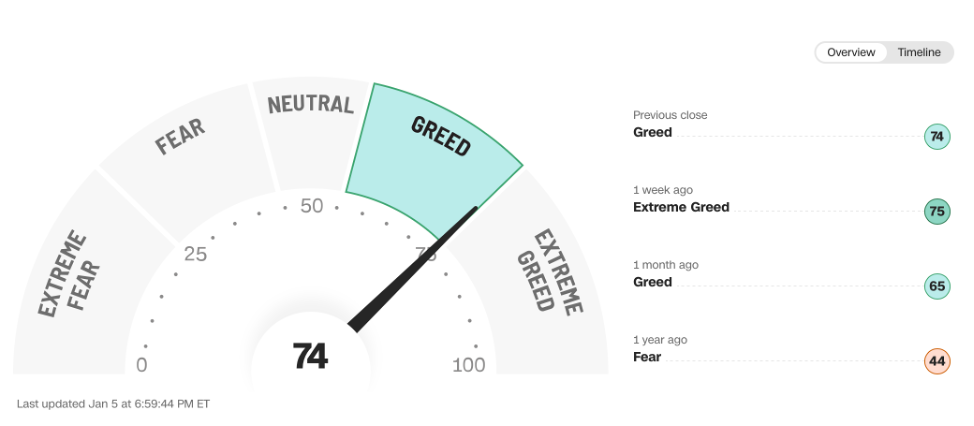

#7 důvod: CNN Fear and Greed Index

Pozitivní sentiment jenom dokresluje i můj oblíbený CNN Fear and Greed Index, který se pohybuje aktuálně na hodnotě 74 ze 100 – Greed (Chamtivost). I podle tohoto indexu je tedy ještě poměrně prostor pro další růst akcií a tím pádem i růst indexu.

Zdroj obrázku: https://edition.cnn.com/markets/fear-and-greed

Zdroj obrázku: https://edition.cnn.com/markets/fear-and-greed

Výhled na 1. kvartál 2024

Zdá se, že aktuální zdravě pozitivní sentiment by mohl pokračovat i v 1. kvartále roku 2024. Zásadní otázky pro sentiment trhu pro 1. kvartál jsou:

1. Vydrží investorům současný optimismus? Respektive udrží se investoři na uzdě a budou vybírat akcie podle kvality, nikoli podle popularity, která živí nezdravé růsty akciového trhu?

2. Dokáže „Magnificent Seven“ udržet svůj růst a dokáže naplnit očekávání analytiků i investorů? Domnívám se, že tak závratný růst, jako dodala tato skupina akcií v roce 2023 už nikdo moc nečeká. Zdá se, že investoři očekávají střízlivější růst, což paradoxně může akciím dost pomoci. Střízlivější očekávání akciovému trhu svědčí, protože jakékoli lepší výsledky trh snáší o dost lépe než když jsou výsledky horší, než byla očekávání.

3. V Americe je volební rok a díky Donaldu Trumpovi se může stát cokoli. Zatím to vypadá, že Donald Trump je rozhodnutý postarat se o pozdvižení a jeho tahanice a soudní spory o účast na kandidátce, které se aktivně už řeší tak rozhodně budou jedno z hlavních amerických témat 1. kvartálu.

4. Bude FED snižovat úrokové sazby tempem, které se očekává, nebo dojde k nějaké zásadní změně?

Odpovědi na otázky výše nezná nikdo, ale je více než jasné, že současné prostředí rozhodně nahrává akciím, které v roce 2023 byly na okraji pozornosti investorů, kdy se pozornost soustředila vesměs na technologické tituly. V průběhu 3. i 4. kvartálu 2023 bylo ke koupi dost kvalitních a zajímavých akciových titulů za velmi příznivé ceny a věřím, že i v následujícím 1. kvartále bude nabídka takových akcií trvat.

Závěrem

Přestože v loňském roce čelil americký akciový trh mnoha výzvám, americké akcie překvapily svojí odolností a schopností dosahovat pozitivních výsledků i v tak složitém ekonomickém prostředí.

Ačkoli nikdo samozřejmě neví, co nám akciovým investorům rok 2024 skutečně přinese, věřím, že zdravě pozitivní sentiment, se kterým akciové trhy zakončily rok 2023, by mohl přetrvávat i v 1. kvartále roku 2024.

Za mě osobně a s ohledem na moji obchodní strategii určitě budu pokračovat v nákupu akcií kvalitních společností, které se stále ještě obchodují za zajímavé ceny. Čekání na větší korekci v loňském roce se ukázalo jako čekání na Godota a nedomnívám se, že větší korekce je aktuální téma. Rozhodně ale stojí za to dát si práci s hledáním a s výběrem dobrých akcií, protože ne vše, co se obchoduje na zajímavých hodnotách, stojí za nákup.

Jako vždy je třeba mít na paměti, že jedinou jistotou na trzích je nejistota, je proto zásadní být připraven na všechny možné scénáře a mít strategii pro různé tržní podmínky. Tento princip se odráží v Adaptive Market Hypothesis, která tvrdí, že: „Když se ekonomické a tržní prostředí změní, dosavadní metody přestanou fungovat a investoři jsou donuceni k boji o přežití. Ti, kteří jsou schopni se rychle adaptovat na nové prostředí a poučit se z minulých chyb, přežijí. Ti, kteří ne, zpravidla z trhu odpadnou.“

Přeji všem pevné nervy, dobré obchody a úspěšný rok 2024.

Marika Čupa

Disclaimer: Dle čeho určuji sentiment amerického akciového trhu?

Analýza sentimentu amerického akciového trhu je takové moje malé osobní cvičení v „nacítění se na trh“ a naladění se na jeho sentiment. Při analýze vycházím primárně z toho, v jakém tónu píšou o akciovém trhu zahraniční finanční média (Bloomberg, Wall Street Journal a Finance Yahoo), v potaz beru grafy třech hlavních amerických akciových indexů, tedy Dow Jones Industrial Average (DJIA), S&P 500 a Nasdaq 100, které sleduji denně. Dále sleduji index strachu VIX a výsledky velkých amerických korporací – jak ty finanční, tak například zprávy o propouštění zaměstnanců, zavírání či otevírání nových továren apod.

Je zcela přirozené, že různí lidé vnímají věci různým způsobem, a to platí zejména pro něco tak subjektivního jako je sentiment trhu. Pokud tedy náladu na trhu vnímáte jinak, je to naprosto v pořádku, naopak to berte jako vaše vlastní cvičení, jak se „nacítit se na trh“.

Zdroje:

https://www.fitchratings.com/research/sovereigns/world-growth-to-fall-sharply-in-2024-us-recession-avoided-08-12-2023https://www.wsj.com/finance/stocks/how-long-can-the-magnificent-seven-stocks-hold-the-line-0e9b5485?mod=finance_lead_pos5&mod=djemMoneyBeat_us

https://www.nasdaq.com/articles/why-the-magnificent-seven-wont-be-magnificent-in-2024

https://www.bloomberg.com/opinion/articles/2023-07-21/short-squeeze-market-strategists-try-getting-the-rest-of-2023-right?srnd=premium-europe&sref=1sFGx9hr)

https://www.investors.com/news/sp-500-magnificent-seven-stocks-had-a-huge-2023-all-are-near-buy-points-heading-into-2024/

https://www.bloomberg.com/graphics/2024-investment-outlooks/?ai=eyJpc1N1YnNjcmliZWQiOnRydWUsImFydGljbGVSZWFkIjpmYWxzZSwiYXJ0aWNsZUNvdW50IjowLCJ3YWxsSGVpZ2h0IjoxfQ&sref=1sFGx9hr

https://edition.cnn.com/markets/fear-and-greed

https://www.wsj.com/finance/investing/best-stock-funds-of-2023-90d12279?mod=djemMoneyBeat_us